현재의 1억 원과 1년 후의 1억 원은 가치가 다르다. 즉 가치 면에서 ‘현재의 1억 원 > 1년 후의 1억 원’이 성립된다. 이는 사람들이 생명의 유한함, 실물투자기회, 구매력하락, 그리고 미래의 위험 등으로 인해 현재시점의 금액을 미래시점보다 더 선호하게 되고, 따라서 이 선호는 가치의 증가로 이어지기 때문이다.

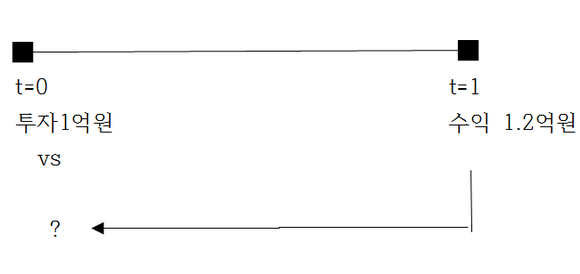

그러므로 두 시점의 가치를 일치시키기 위해서는 현재의 금액에 절대금액을 가산하여야 가치가 동일 시 된다. 이를테면 현재시점의 1억 원과 1년 후의 1.2억 원이 가치 면에서 일치할 수 있다. 여기서 원금에 가산된 2,000만원은 현재시점의 선호에 대한 가치를 절대 금액으로 표시한 것이다.

다시 말해 사람들이 현재시점의 금액을 더 선호하기 때문에, 현재의 1억 원을 포기하고 빌려준다면 1년 후에 돌려받게 되는 금액에는 원금 1억 원에 + α, 즉 선호의 포기에 대한 대가까지 포함된다.

즉 현재의 돈을 빌려주게 되는 경우, 현재시점에 자신이 이 금액을 소비하거나 투자하였을 경우 획득하게 될 만족(효용)이나 투자수익을 포기하게 된다. 따라서 대여자는 포기한 수익, 즉 기회비용을 요구하게 된다. 그리고 이 기회비용을 이자라는 명목으로 보상받는 것이다.

이러한 이유로 발생시점이 다른 금액들을 비교할 때는 동일시점의 금액으로 일치시킨 후 비교하여야 한다. 현재시점의 금액 1억 원과 미래시점의 금액 1.2억 원이라는 절대금액으로 서로 비교하여서는 안 되고, 두 시점의 금액을 단일시점으로 일치시킨 후 비교해야 한다. 즉 두 시점의 금액을 미래시점으로 일치시키거나, 혹은 현재시점으로 일치시킨 후 금액을 비교하여야한다.

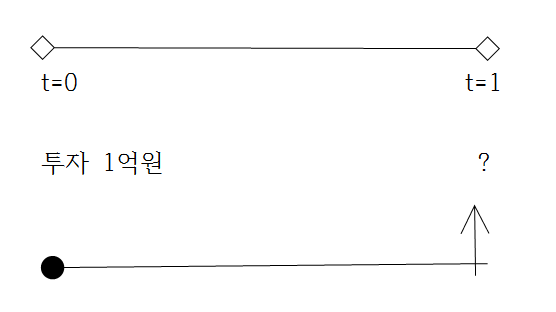

여기서 미래가치(Future Value)와 현재가치(Present Value)라는 회계와 재무관리에서의 핵심 개념이 등장하게 된다.

◆ 미래가치

#1. 대부씨가 현재 1억 원을 차입씨에게 빌려주고 1년 후에 이 원금을 돌려받는다. 이자는 연 10%이다. 대부씨는 1년 후에 원금과 이자로 얼마를 돌려받아야할까?

우선 문제를 단순화하여 현재 1원을 빌려준다고 가정하자. 이 경우 이자는 1× 0.1=0.1이다. 따라서 1년 후 원리금은 ‘원금1 + 이자 1× 0.1’이다. 이를 정리하면 1(1+0.1)이 된다.

원금이 1억 원이므로 1년 후 상환되는 원리금은 ‘1억 원 × 1(1+0.1) = 1억1백만 원이 된다. 이 금액이 1억 원의 1년 후 미래가치금액이 된다.

#2. 대부씨가 현재 1억 원을 차입씨에게 빌려주고 3년 후에 이 원금을 돌려받는다. 이자는 연 10%이다. 대부씨는 3년 후에 원금과 이자로 얼마를 돌려받아야할까?

첫 번째 질문처럼 1원을 투자한다고 가정하자. 연이율 10%라면 1원의 1년 후 미래가치는 1(1+0.1)이된다. 그런데 이 금액은 1년 후(t=1)의 원금이 된다. 즉 이자가 원금이 된 것이다.

그러므로 2년 후의 원리금은 ‘원금 1(1+0.1)과 이자 1(1+0.1)×0.1’이 된다. 따라서 이를 정리하면 1(1+0.1)(1+0.1)= 1(1+0.1)²가 된다. 이처럼 이자에 이자(interest on interest)가 가산되는 것을 복리라고 한다.

다시 2년 후의 미래가치는 1(1+0.1)²이고, 이것이 2년 후(t=2)의 원금이 된다.

따라서 3년 후의 원리금(t=3)은 2년 후의 원금 1(1+0.1)²에 이자 1(1+0.1)²0.1이 가산되어, 1(1+0.1)²(1+0.1) = 1(1+0.1)³이 된다. 그러므로 현재 1원을 연 10%로 3년간 투자하면 1.331을 상환 받게 된다.

이번에는 1억 원을 투자하게 되면, 1억 원 × (1.030310/1원) = 133,100,000을 회수하게 된다.

1원의 미래가치는 미래가치표를 찾아보면 확인할 수 있다. 즉 이자율과 투자기간을 적용하면 미래가치금액을 확인하게 된다. 예를 들어 n=3, r=10%로 미래가치표를 확인하면, 미래가치금액은 1.331이 된다.

◆ 현재가치

#3. 예금씨는 1년 후 목돈 1억 원을 마련하고자 한다. 연이율이 10%라면 은행에 현재 얼마를 예금해야 할까?

위의 질문은 미래가치금액과 일치하는 현재시점의 금액, 즉 현재가치는 얼마인가라는 문제이다.

이는 미래가치금액 계산과정을 이용하여 계산할 수 있다. 현재금액을 1원이라고 하면 미래가치금액은 1(1+0.1)= 1.1이다. 현재금액을 계산하기위해서, 미래가치금액 1.1을 이용하면, 현재가치는 1.1/(1+0.1)이 된다.

그러므로 현재가치는 ‘미래가치금액/(1+이자율)’이 된다.

이를 기초로 위의 질문을 계산해 보자. 위의 질문을 단순화 한다면, 미래 1원을 마련하기 위해서 예금해야할 현재금액은 ‘1/(1+0.1)’이 된다. 그리고 미래 1억 원을 마련하기 위한 현재시점의 예금액은 1원의 현재가치 1/(1+0.1)에 1억 원을 곱하면 된다.

#4. 예금씨는 3년 후 목돈 1억 원을 마련하고자 한다. 연이율이 10%라면 은행에 현재 얼마를 예금해야 할까?

이 질문도 미래가치계수를 이용한다. 현재 1원의 3년 후 미래가치는 1(1+0.1)³=1.331이 된다. 그러므로 3년 후 미래가치금액의 현재시점 금액, 즉 현재가치는 ‘1.331 ÷ (1+0.1)³’이 된다.

그러므로 연이율 10%, 투자기간 3년의 경우, 3년 후 1원을 마련하기 위해서 현재시점에 투자해야 할 금액은 ‘1÷ (1+0.1)³=0.75131’이 된다. 그리고 미래금액이 1억 원이라면, ‘1÷ (1+0.1)³’에 1억 원을 곱하면 된다.

1원의 현재가치(PVIF)도 현재가치표를 이용하여 계산된다. 즉 표에서 n=3, r=10%를 찾게 되면, 1원의 현재가치는 0.75131을 확인하게 된다.

(계속: 1원 빌려주고 이자 지불)